ブログ「マネサピ」を運営しています。「ゆーきっちゃん」です。

超低金利時代が長く続く今、普通預金や定期預金に代わる資産運用のニーズが高まっています。なかでも投資は初心者の方からも人気を集めています。しかし、投資は危険なイメージがあって一歩踏み出せない人も多くいるかもしれません。そこで、今回は投資について初心者でもわかりやすく説明していますのでリラックスして読み進めてください♪

お金を増やす基本は投資

投資って危ないイメージがあるので、財布に現金を入れて残りは銀行口座に置いています。

投資はリスクはありますが、預金よりもお金が増える可能性があります

残念ながら財布に現金を入れてもお金は増えませんし、銀行口座に預金したお金につく利息は高くありません。ですが、「投資」は、リスクもありますが、預金よりもお金が増える可能性があります。

お金は置き場で増え方が変化します

日本人には投資というと危険なイメージがあると思いますが、「投資」と「預金」の違いは知っていますか?人生100年時代に時間をかけてお金を増やすためには、「投資」と「預金」の違いを知り、投資に利用できる金融商品の特徴を理解し「投資」に向き合ってみましょう。

資産所得の大切さ

資産所得って何ですか?なんかカッコイイ響きです

では、労働所得と資産所得について見ていきましょう

労働所得

労働所得とは簡単に言いますと、自分が働くことで得られる収入(給与収入)です。労働所得の弱点は、自分が働く時間が長いと収入が増えますが、働くのを止めると収入もストップしてしまうことです。

資産所得

資産所得とは資産を働かせること(投資)で得られる収入のことです。資産所得は、自分が働かなくても収入が入り続けることが魅力です。

資産所得を増やせば働けなくなっても安心ですね

生活費よりも資産所得が多ければ働かない選択肢も得られますね

投資をする上での大切な心得

投資には使っていいお金とダメなお金があります

投資はお金が増える可能性もありますが、減る可能性もあります。つまり、緊急時の予備資金「生活防衛資金」があることが大切です。毎月の支出がギリギリで貯蓄がない人にはおススメはできません。

生活防衛資金

生活を防衛するための資金で、病気やリストラで働けなくなったときに生活を維持するための資金です。この資金が必要な理由は、急なトラブルに余裕をもって対応ができるためです。

事前チェック

投資を始める前に事前にチェックしてほしい項目は以下の3点です

- 緊急時の生活防衛資金は確保できてるか(生活費の3~6か月)

- 毎月の収支に余裕はあるか

- 一時的な株価の下落に耐えることができるか

すべて満たせている方は投資でお金を増やすことを考えましょう。チェックが2以下の人は投資の勉強をして生活防衛資金の確保に努めましょう。

投資に使っていいお金とダメなお金

投資するお金は、余裕資金や老後のための資金になります。以下の3種類のお金から、どんなお金が投資していいお金なのか確認していきましょう。

- 生活防衛資金

- 教育資金

- 余裕資金・老後資金

【生活防衛資金(×)】

投資への資金としての活用はNGです。日常の生活費や病気や失業など予期せぬ出費に備えるお金です。生活防衛資金は生活費の3~6か月は確保しておきましょう。この資金は、銀行預金に預けておいて迅速な対応ができるようにしておきましょう。

【教育資金(△)】

投資への資金としての活用はNGです。子どものための教育資金は現役として働いている間の大きな支出の資金ですので気を付けましょう。この資金は低リスクで元本が保証されている個人向け国債などの投資なら問題ありません。

【余裕資金・老後資金(〇)】

すぐに使う予定のない余裕資金や、10年以上先に必要なリスクをかけて増やしたい老後資金に最適です。この資金は、株式や投資信託を活用して投資していきましょう。

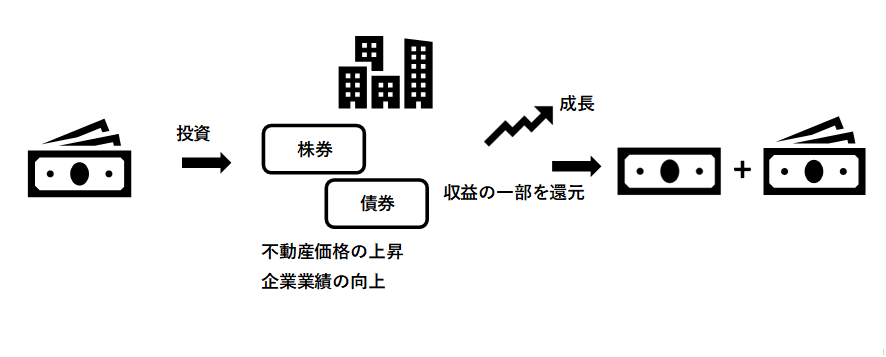

投資ってどんなもの?

投資とは、株式や債券、不動産などの資産を購入して長い時間をかけて資産が成長し、定期的に収益を生み価値が高くなることを目標とするものです。また、投資によって得られる利益には、商品を購入金額よりも高く売って得る「キャピタルゲイン」と資産を保有することで得られる利益「インカムゲイン」があるため覚えておきましょう。

投資とは企業・資産の成長にお金を投じるのもです

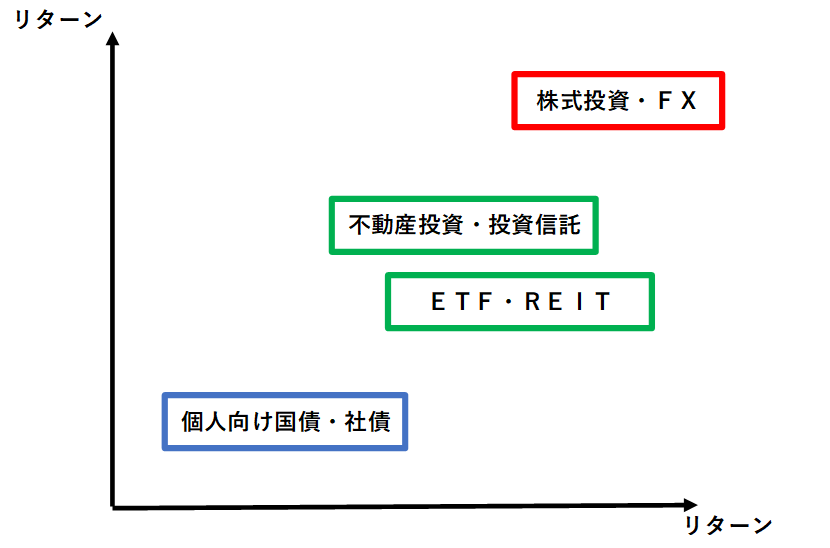

投資先によるリスクとリターン

投資先によってリスクとリターンは異なります。あたりまえですが、リスクが大きいほどリターンも大きくなります。投資初心者がおさえておくべき代表的な投資商品のリスクとリターンは以下のとおりです。

さらに詳しく知りたい方は過去ブログに詳しく掲載してあります。第25回 投資初心者必見!投資の種類について分かりやすく独自視点で徹底解説、第34回 選ぶ銘柄で未来が変わる!インデックスファンドを初心者向けに徹底解説します

長期投資の魅力

長期投資とは数十年先を見据えの収益に注目する投資方法です

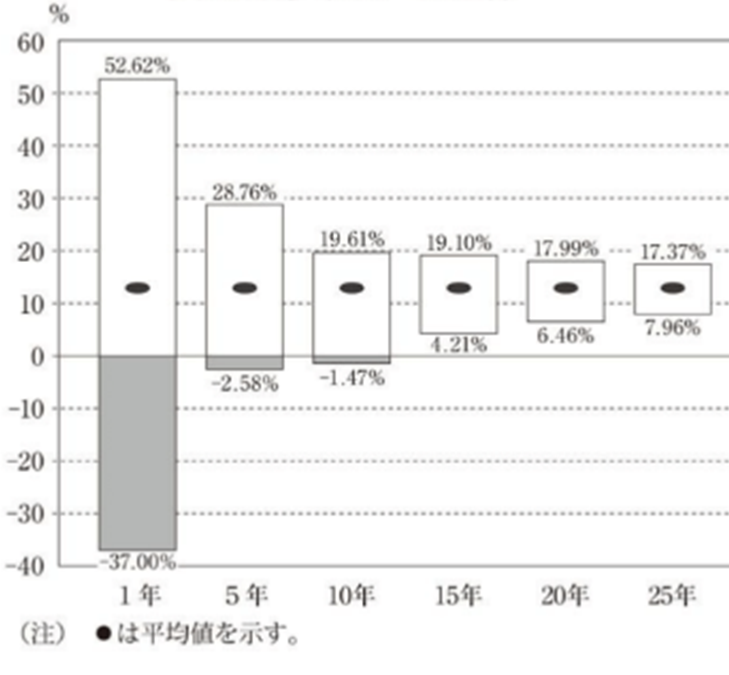

長期投資での収益が魅力的

下のグラフ「米国株式における株式投資と年平均リターンの範囲」を見てみると1年では収益は安定しないが、15年以上投資し続けるとリターンの振れ幅が小さくなりリターンはプラスで安定いることがわかると思います。ここでの注目ポイントは投資期間が長くなると誰一人損していない結果になっていることがデータでわかります。

アインシュタインが絶賛した「複利の力」

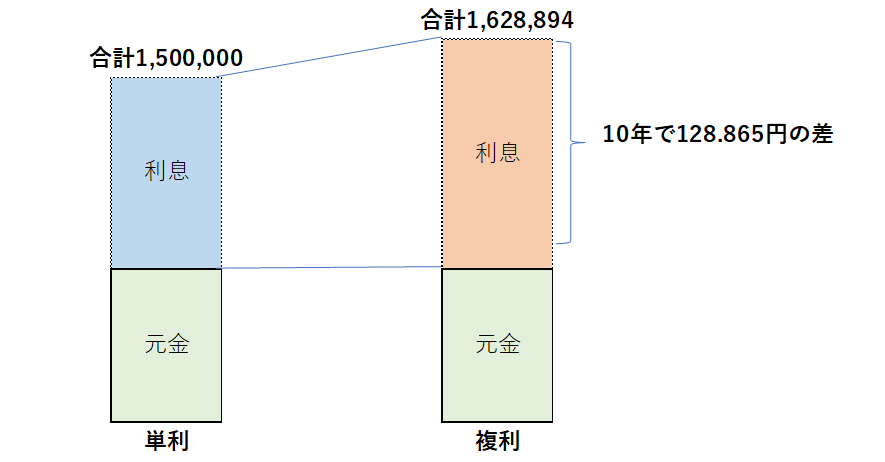

資産運用を考え、調べていると必ず目にする言葉に「複利」があります。複利とは利息の計算方法のひとつで、運用で得た利益を元本にプラスし再び投資することをいいます。逆に「単利」とは、運用で得た利益は毎回受け取り、元本のみを運用することをいいます。

資産運用するなら「複利」が有利

100万円を年利5%で10年運用したケースで比べてみた結果が下のグラフになります。結果を見ると単利と複利では、10年間で128,895円もの差が生まれます。

投資期間が長くなると複利の力でどんどん増えていきます

まとめ

長期的に投資先の将来性を見据えながら利益を追求するのが「投資」でありその魅力は理解していただけたかと思います。株式投資では長期保有による複利などの利益を得やすくなる傾向がデータから得られているので、余剰資金を活用してぜひ、自分に合った理想の資産形成を検討してみてください。

ライン証券でクイズに正解して最大1000分の株が無料でもらえるキャンペーンを実施しています。気になる方はチェックしましょう。

コメント